Effekten av nedtrapping og ulik aksjeandel i pensjonsporteføljer

Her kan du lese mer om hvorfor Duvi mener at for tidlig nedtrapping er negativt for de aller fleste.

Bakgrunn

Den viktigste investeringsbeslutningen du tar med pensjonsmidlene er hvor stor andel av pengene som skal plasseres i aksjer og hvor mye som plasseres i rentemarkedet. Aksjemarkedet har over tid levert langt høyere avkastning enn penger i banken (rentemarkedet), samtidig svinger det mye i aksjemarkedet mens framtidig verdi av bankinnskudd er ganske forutsigbart. Slik vil det nok også være i framtiden.

Avveining mellom penger i aksjemarkedet og rentemarkedet er en avveining om ønske om god avkastning eller forutsigbar verdi. Vi kan med stor sikkerhet fastslå verdien av et bankinnskudd 20 år frem i tid, men verdien av aksjeinvesteringene er høyst usikre. Historien viser imidlertid at etter 20 år har avkastningen fra aksjeinvesteringene alltid vært høyere enn avkastningen fra bankinnskudd, men hvor mye bedre har variert betydelig over tid. For å sikre en god pensjonsutbetaling mener vi at det er avgjørende å ha en høy andel aksjer i porteføljen.

Det finnes mange ulike løsninger i markedet for pensjonssparing. Siste endring fra myndighetene var å innføre egen pensjonskonto, en konto der du selv er ansvarlig for å velge hvordan pensjonsmidlene skal plasseres. Vi skal belyse konsekvensen av å velge porteføljer der ulik andel av pengene investeres i aksjer.

Effekten av ulik aksjeandel

I privat sektor sikrer ordningen obligatorisk tjenestepensjon (OTP) at bedriften sparer på den ansattes pensjonskonto hver måned. Det er opp til bedriften, i samråd med pensjonsleverandøren, å bestemme hva standard andel aksjer skal være. Den vanligste standardprofilen har vært å plassere pengene i en såkalt «moderat» eller «balansert» portefølje med en aksjeandel på rundt 50 %. Du kan selv overstyre standardprofilen og velge en portefølje som passer deg. De fleste av oss velger ikke å gjøre noe, og følgelig har de fleste havnet i standardprofilen med 50 % aksjer. Det mener vi er et dårlig valg for folk flest.

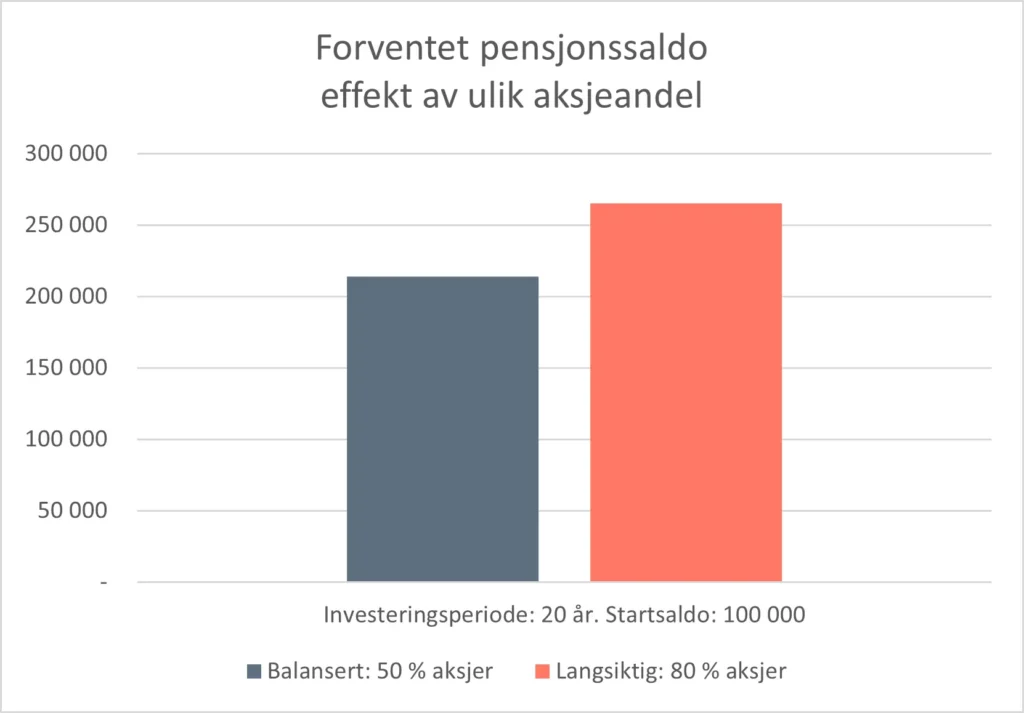

I Duvi anbefaler vi en portefølje med 80 % aksjer og 20 % renter for folk som fremdeles har noen år til de går av med pensjon. Hvis du i dag er 50 år og planlegger å gå av med pensjon når du fyller 70 skal pengene investeres i over 20 år. Velger du en profil med 80 % aksjer, istedenfor 50 % aksjer, øker forventet verdi på pensjonskontoen med hele 24 %. Grafen under viser at i løpet av 20 år vil 100 000 kroner forventes å vokse til over 250 000 kroner hvis 80 % investeres i aksjer. Hvis 50 % investeres i aksjer forventes saldoen på pensjonskontoen å bli drøyt 210 000 kroner.

Aldersbestemt aksjeandel

Mange pensjonsleverandører tilbyr en portefølje som automatisk justerer andel aksjer etter din alder, også kalt nedtrapping. Tanken er at jo eldre du blir, og dermed kortere tid til at pensjonspengene skal brukes, jo høyere forutsigbarhet ønsker du. For å oppnå høyere forutsigbarhet av verdien på pensjonskonto må andelen aksjer ned og andelen renter opp. Da går også forventet avkastning ned.

Nedtrapping kan være en god ide hvis du passer på at andelen aksjer holdes høy helt til du nærmer deg pensjonsalder. Mange aldersbestemte porteføljer starter imidlertid nedtrapping av aksjeandelen før du fyller 50 år. Da skal pengene fremdeles investeres i lang tid før pensjonen kan utbetales. Duvi mener at folk flest er tjent med å holde en høy aksjeandel helt fram til pensjonsalder. For folk flest vil Folketrygden utgjøre en stor del av pensjonen. Folketrygden kan anses som en investering i bankinnskudd og tar vi Folketrygden med i betraktningen bør andelen aksjer på egen pensjonskonto være høy helt frem til pensjonsalder.

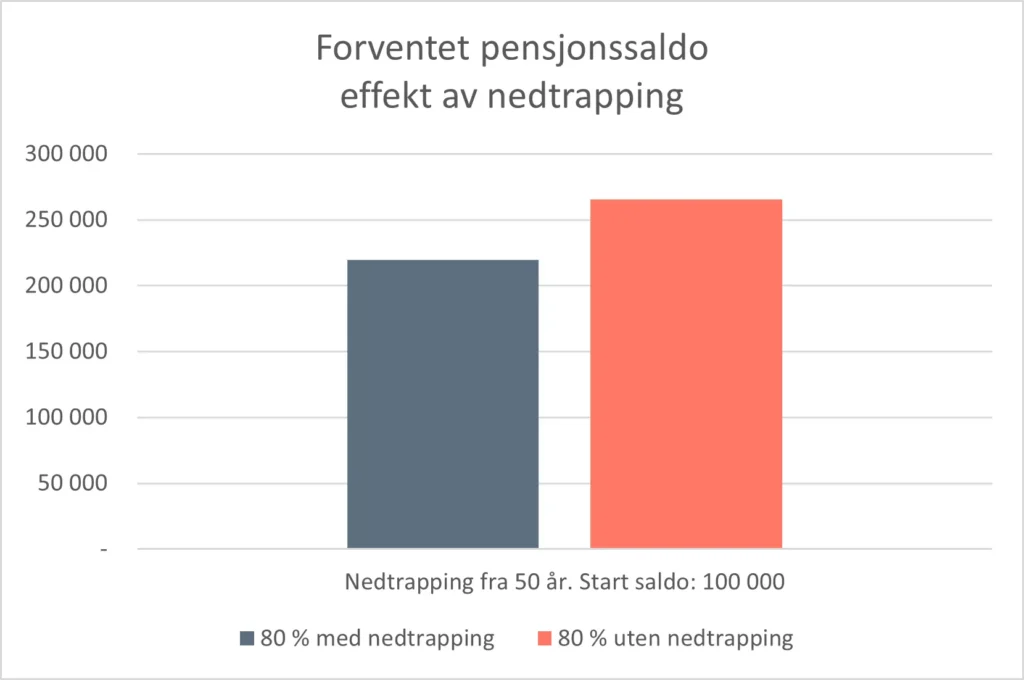

Hvis du investerer i en portefølje som holder fast aksjeandel kan du forvente 21 % høyere pensjon enn om du velger en aldersbestemt profil som trapper ned aksjeandelen. Grafen under viser at om du har 100 000 kroner på pensjonskonto når du fyller 50 år og gradvis trapper ned aksjeandelen til 30 % kan du forvente at saldoen øker til 220 000 kroner. Hvis du ikke trapper ned, kan du forvente at saldoen øker til over 260 000 kroner. Konsekvensen av å redusere andel aksjer tidlig er at du får en mer forutsigbar, men betydelig lavere pensjon.