Slik får bedriften best mulig OTP

Norske bedrifter er lovpålagt å spare til pensjon for sine ansatte - dette er OTP (obligatorisk tjenestepensjon). Ønsker du å finne best mulig pensjonsordning for bedriften og dine ansatte er det noen forhold du må vurdere.

Det viktigste for bedriften og de ansatte er at de får best mulig pensjon for de pengene som spares. Da må pensjonssparingen plasseres i en langsiktig investeringsprofil med en veldig høy aksjeandel, som er best mulig pensjonsordning.

Enkelhet

For at pensjonsordningen skal bli best mulig for bedriften må håndteringen av den være automatisert. Da blir alt enklere og riktigere! Duvi leser lønnsdata hver måned direkte fra bedriftens regnskapssystem og sikrer dermed riktig sparing! Ingen eller feil sparing kan føre til store ekstraregninger, merarbeid og ansvar for bedriften. Bedriften bør også sikre seg at den får en transparent og oversiktlig faktura.

Likviditetseffekt

Foretrekker bedriften å betale på forskudd eller etterskudd? Hos noen pensjonsselskaper må bedriften spare til pensjon for sine ansatte tre til seks måneder i forveien. Hos Duvi bruker vi

lønnsgrunnlaget fra forrige måned for å beregne pensjonssparingen. Det betyr at bedriften får en etterskuddsvis fakturering som gir bedre oversikt og en positiv likviditetseffekt.

Gruppeliv

En gruppelivsforsikring er en forsikring som sikrer en engangsutbetaling til ansattes etterlatte ved dødsfall.

Langsiktig forvaltningsstrategi

Velger bedriften Duvi Langsiktig i pensjonsordningen gir bedriften de ansatte en mye bedre pensjon uten at det koster bedriften mer penger. Duvi Langsiktig har langsiktig forvaltningsstrategi med en høyere aksjeandel enn det som er et vanlig valg hos andre pensjonsselskaper. En langsiktig pensjonsløsning kan over et arbeidsliv gi en vesentlig økning i pensjonen til den ansatte. Les mer om Duvi Lansiktig.

Hva får de ansatte og bedriften for pengene ved best mulig pensjonsordning?

Pensjonsinnskuddet og kostnadene med den, betales i sin helhet av arbeidsgiver. De kan trekkes fra som kostnader i regnskapet og arbeidstaker betaler ikke skatt før pengene blir tatt ut av pensjonsordningen.

Pensjonsregningen er delt i fem deler:

- Den største delen av regningen er selve pensjonssparingen, pengene som spares for dine ansatte. Dette beløpet bestemmer bedriften innenfor bestemte rammer og er uavhengig av pensjonsleverandør. Den delen av prisen som varierer er administrasjons- og forvaltningskostnadene, samt innskuddsfritakspremien.

- Administrasjonskostnaden er som navnet tilsier den betalingen pensjonsselskapet tar for å administrere pensjonsordningen. Oppsettet vil variere mellom ulike pensjonsselskap. Hos Duvi settes administrasjonskostnaden per ansatt og Duvi gir en prisgaranti for bedrifter under 30 ansatte.

- Forvaltningskostnaden er det beløpet pensjonsselskapet tar for å forvalte de pengene som er spart for de ansatte. Hos Duvi er det ingen skjulte kostnader og avgiften i de underliggende fondene inngår derfor i denne posten. Forvaltningshonoraret er på 0,65 prosent, både i Duvi Langsiktig og i Duvi Kortsiktig.

- Gruppelivsforsikringen er ingen stor post. Minimumsordningen koster x kroner per ansatt. Ønsker du bedre dekning vil den selvfølgelig koste mer.

- Innskuddsfritakspremien er en lovpålagt forsikringsordning som skal sikre at det blir spart pensjonspenger for ansatte som blir uføre. Denne premien vil variere ut fra lønn og alder hos

ansatte. Har du en minimumspensjon på to prosent, vil premien ofte ligge et sted mellom 250 og 500 kroner per ansatt.

Hvor mye bedriften kan eller bør spare for sine ansatte for best mulig pensjonsordning

Bedriften plikter å spare til pensjon for lønn opp til 12 G på minimum to prosent av lønnsgrunnlaget. Bokstaven G er en forkortelse for folketrygdens Grunnbeløp og er en sentral størrelse i pensjon- og trygdesystemet. G fastsettes av stortinget én gang i året og var per 1. mai 2024 på 124 028 kroner.

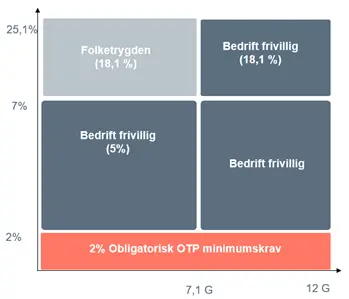

Minimumspensjonen er illustrert i den nederste delen i grafen under. For bedriften betyr det at man setter av minimum to prosent av lønnen til pensjon for ansatte som tjener opp til 12 ganger grunnbeløpet. Dermed blir pensjonskostnaden rundt 1,8 prosent av lønnsgrunnlaget. Halvparten av norske bedrifter i privat sektor velger innskuddspensjon med de laveste satsene.

Den andre halvparten av bedriftene forholder seg til begrensningen – hvor mye som maksimalt kan spares til pensjon. Men pass på, hovedregelen er at spareordningen skal være lik for alle. Det er lov å spare inntil syv prosent av lønnsgrunnlaget fra første krone opp til 7,1 G og opp til 25,1 prosent for lønn mellom 7,1 og 12 G. Bedriften må spare to prosent av lønn opp til 12 G. Dette er illustrert i grafen nedenfor.

Går du for best mulig pensjonsordning og gir mer enn minimum – fortell om det

Innskuddspensjonsordningen er enkel, og de fleste bedriftene velger minimumsløsningen. Men det er mulig å gi en bedre pensjonsordning til de ansatte. Hva som er riktig, blir en sak mellom arbeidsgiver og de ansatte i bedriften. Hvis bedriften sparer mer penger for de ansatte enn minstekravet, bør det fortelles til de ansatte. Bedriften ligger da over snittet og kan bruke best mulig pensjonsordning som en av bedriftens frynsegoder.

Uansett hvor mye bedriften sparer for de ansatte, er det viktigste at det blir best mulig pensjon for de pengene som er spart. Da må pensjonssparingen finne sted i en langsiktig investeringsprofil med en veldig høy aksjeandel.

Størstedelen av pensjonsregningen går til de ansattes pensjonssparing. Hvis bedriften velger å øke sparingen for en best mulig pensjonsordning, vil dette øke sparingen til de ansatte samtidig som innskuddsfritakspremien vil øke.

Administrasjonskostnaden er fast uansett spareordning og forvaltningskostnaden vil få en begrenset økning etterhvert som flere penger spares.

Det enkleste er innskuddspensjon

I privat sektor er innskuddspensjonen den vanligste og enkleste formen for pensjon. For bedriften betyr innskuddspensjon mindre ansvar, samt enklere og billigere administrasjon.

Den gir bedriften forutsigbare pensjonskostnader sammenlignet med andre pensjonsordninger. Innskuddet betales inn på en pensjonskonto for hver arbeidstaker som selv har ansvaret for eventuelt å velge mellom alternative investeringsalternativer.

Alternativet til en innskuddspensjon er en ytelsespensjon, hvor arbeidsgiver har ansvaret for en pensjon som en prosentandel av lønnen når den ansatte går av med pensjon. Denne ordningen er mindre forutsigbar og på vei ut. Et tredje alternativ er en hybridpensjonsordning Den er en mellomting mellom ytelsespensjon og innskuddspensjon, men den er lite utbredt.

Ønsker du å motta et uforpliktende pristilbud for din bedrift? Legg igjen din kontaktinfo og en av våre ansatte vil ta kontakt med deg.