Porteføljerapport per 31. desember 2023

Optimisme i 2023 og utsikter for 2024

I 2023 så vi en økning i optimisme. Det ser ut til at den toneangivende amerikanske renten nådde sitt høyeste punkt i 2023, og det forventes at renten vil bli redusert flere ganger i 2024. Aksjemarkedene har variert basert på nyheter om kampen mot inflasjonen.

Flere positive nyheter om at inflasjonen er på retur har økt optimismen, og vi har opplevd et år med sterk vekst i aksjemarkedene.

Usikkerheten rundt inflasjonen påvirker både rente- og aksjemarkedene, som fortsetter å bevege seg sammen. Lange obligasjoner har ikke bidratt mye til å redusere risiko i tradisjonelle pensjonsporteføljer og har gitt lavere avkastning enn korte obligasjoner i 2023. I Duvi har vi i 2023 kun investert i korte obligasjoner.

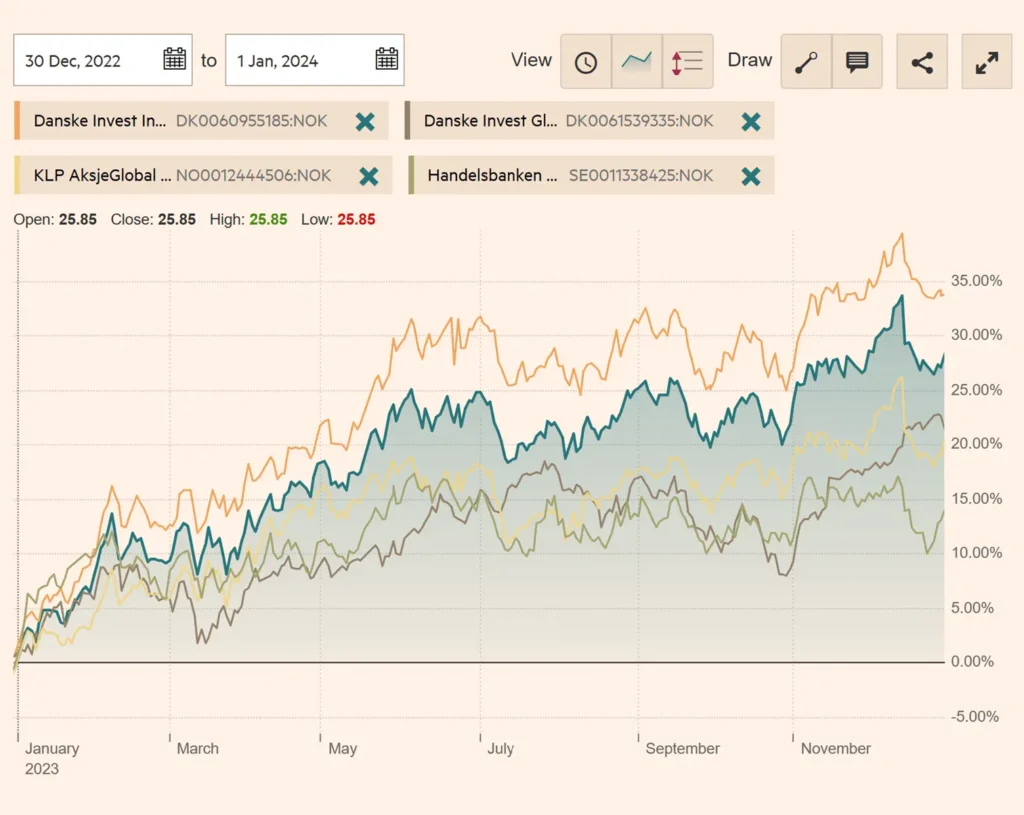

Årsrapport 2023 - Aksjefondenes utvikling

Kilde: ft.com

KLP AksjeVerden, grønnskygget linje, som følger verdensindeksen tett, økte med 26,3 % i 2023. Fondet til Danske Invest, oransje linje, som unngår fossile energiinvesteringer, har tjent på lavere avkastning i energisektoren. Fremvoksende økonomier, som Handelsbankens indeksfond, grå linje, har hatt lavere vekst enn globale markeder med en avkastning på 13,6%.

Verdensindeksen steg med 26,5 % i norske kroner i 2023, noe som er positivt for langsiktige pensjonsporteføljer med høy aksjeandel. Det amerikanske aksjemarkedet har hatt betydelig høyere avkastning enn europeiske og fremvoksende markeder. For første gang på lenge har også renteporteføljen bidratt positivt; korte norske obligasjoner steg 3,5 % i 2023. Lange amerikanske obligasjoner hadde omtrent ingen avkastning.

Norsk krone i 2023: Et år med store svingninger

Norske kroner svekket seg med 3,6 % mot amerikanske dollar i 2023, etter først å falle mye og siden stige markant på slutten av året. I desember steg kronen hele 5,1% mot amerikanske dollar. De store svingningene i valutakursene gjør 2023 til et av de mest volatile årene for norske kroner.

Markedet forventer at rentene i USA vil falle raskere enn i Norge, noe som har bidratt til styrkelsen av norske kroner i det siste. Vi tror denne trenden vil fortsette inn i 2024. Den amerikanske sentralbanken var blant de første til å øke rentene for å bekjempe inflasjonen, noe som førte til en sterkere dollar. Hvis USA lykkes med å kontrollere inflasjonen og raskt senker rentene igjen, forventer vi at den norske kronen vil fortsette å styrke seg mot dollaren.

Framtidsutsikter: En forsiktig Optimisme for 2024

Vi tror risikoen for at høy inflasjon skal forårsake store økonomiske problemer har falt betydelig. Det ser ut som at høyere renter har dempet inflasjonen uten å forårsake en plutselig brems av økonomisk aktivitet eller et krasj i aksjemarkedene. Når sentralbankene kjemper mot inflasjon, må de finne en balanse mellom å redusere prisveksten og unngå en bråstopp i økonomisk vekst. Hvis sentralbankene lykkes med dette, kan økonomien oppleve en såkalt «myk landing» hvor økonomisk vekst opprettholdes og renten kan senkes i takt med avtagende inflasjon. Dette scenariet ville være gunstig for aksjemarkedet, både fordi lavere renter øker verdien av fremtidige pengestrømmer og fordi bedriftenes inntekter vil vokse raskere.

Selv om vi ikke kan utelukke en oppblussing av inflasjonen, er det andre risikofaktorer som bekymrer oss mer:

- To pågående kriger kan eskalere.

- Geopolitiske spenninger mellom USA og Kina, med reversering av globaliseringen, som tidligere har simulert økonomisk vekst. På kort sikt kan dette bremse økonomisk vekst, men på lang sikt kan det føre til mer stabile forsyninslinjer og robuste økonomier.

- Økende politisk polarisering, spesielt i USA, som øker politisk riskio.

Til tross for disse risikoene, mener vi at den største faren for aksjemarkedene har avtatt. Derfor går vi inn i 2024 med en forsiktig optimisme.

Endring i porteføljene

Duvi mener at lange renter har steget til et nivå som tilsier at Duvi bør øke renterisikoen noe. Duvi har i dag tilnærmet ingen renterisiko i porteføljene, en allokering som har vært tilpasset et nullrente-regime med svært asymmetrisk utfallsrom. De toneangivende lange amerikanske rentene har steget til nivåer som tilsier at Duvi bør inkludere noe renterisiko i porteføljene, spesielt av hensyn til forventet risikodempende egenskaper til lange obligasjoner.

Duvi forventer fortsatt store svingninger i aksjemarkedene i hovedsak som følge av usikkerhet knyttet til inflasjon, rentebanen og geopolitikk.

Vi anser at markedsforholdene tilsier en forsiktig økning i allokeringen til stabile aksjer. I vurderingen har vi spesielt lagt vekt på forhøyet risiko som følge av inflasjon og geopolitiske konflikter samt relativ prising mellom kapitalvektet indeks og stabile aksjer.

Vi forventer et strukturelt energiunderskudd i verdensøkonomien i perioden med omlegging til grønnere energiproduksjon, forsterket av krigene i Ukraina og Midtøsten. I denne perioden vil gass være en viktig energibærer og den grønneste energikilden blant fossile energibærere. Duvi mener det er høy risiko for at undervekt i fossil energi vil påvirke avkastningen negativt. Hensynet til avkastning veier tyngre enn høyere ESG score og vi lukker undervekten i fossil energi, men opprettholder eksklusjonen av kull og oljesand.

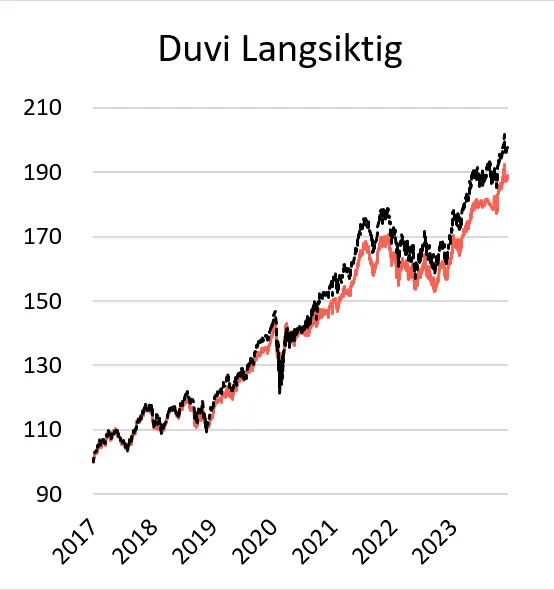

Porteføljenes avkastning

Duvi Langsiktig og Duvi Kortsiktig har steget henholdsvis 19,4 % og 12,6 % i 2023. Avkastningen i Duvi Langsiktig er 1,3 %-poeng lavere enn i referanseporteføljen. Lavere avkastning skyldes i hovedsak lavere risiko i aksjeporteføljen og lavere eksponering mot utenlandsk valuta, som har trukket avkastningen ned henholdsvis -1,6 % og -0,9 %. Undervekt i fossil energi har trukket avkastningen opp med 1,2 %. Duvi Kortsiktig noterer den beste avkastningen på et år siden oppstart i 2017 og slo referanseporteføljen med hele 2,5 %. God avkastning på aktiv forvaltning i renteporteføljen trekker avkastning opp med 1 % i Duvi Kortsiktig og bidrar positivt i Duvi Langsiktig også.

Porteføljenes avkastning

| Duvi Langsiktig | Referanse Langsiktig |

Periode | Avkastning | Avkastning |

2023 | 19.5 % | 20.8 % |

2022 | -7.5 % | -8.6 % |

2021 | 15.7 % | 16.6 % |

2020 | 9.6 % | 10.9 % |

2019 | 20.2 % | 22.3 % |

2018 | -4.1 % | -3.1 % |

Siste tre år (per år) | 8.5 % | 8.8 % |

Siste fem år (per år) | 11.0 % | 11.8 % |

Duvi Kortsiktig | Referanse Kortsiktig | |

Periode | Avkastning | Avkastning |

2023 | 12.6 % | 10.1 % |

2022 | -2.5 % | -1.6 % |

2021 | 6.8 % | 6.4 % |

2020 | 3.2 % | 5.0 % |

2019 | 8.2 % | 7.9 % |

2018 | -1.4 % | -0.9 % |

Siste tre år (per år) | 4.6 % | 4.8 % |

Siste fem år (per år) | 5.1 % | 5.5 % |

Referanse Langsiktig*: 60 % iShares MSCI ACWI ETF, 20 % MSCI World NOKh, 20 % KLP Kort Stat | ||

Referanse Kortsiktig: 30 % iShares MSCI ACWI ETF, 70 % KLP Kort Stat | ||

Kilde: Bloomberg | Oppdatert: 02.01.2024 | * Siden 30.06.2021 |

Porteføljenes sammensetning

Allokering i Duviporteføljene | ||||

Duvi Langsiktig | ||||

Fondsinvestering | Aktiva | Forvaltning | Valuta | Vekt |

KLP Kort Stat S-250 | Rente | Passiv | NOK | 9.50 % |

Danske Invest Norsk Kort Obligasjon | Rente | Aktiv | NOK | 10.00 % |

Danske Invest Global Indeks | Aksje | Passiv | Utenlandsk | 18.00 % |

Danske Invest Global Indeks NOKh | Aksje | Passiv | NOK | 20.00 % |

KLP AKSJEGLOBAL FLERFAKTOR S | Aksje | Aktiv | Utenlandsk | 20.00 % |

Handelsbanken EM Indeks ESG | Aksje | Passiv | NOK | 7.00 % |

KLP AksjeGlobal Indeks Valutasikret S | Aksje | Aktiv | Utenlandsk | 15.00 % |

Kontant Depot | Rente | Passiv | NOK | 0.50 % |

Sum aksjer | 80 % | |||

Sum renter | 20 % | |||

Sum aktiv forvaltning | 45 % | |||

Sum passiv forvaltning | 55 % | |||

Sum NOK | 47 % | |||

Sum Utenlandsk | 53 % | |||

Duvi Kortsiktig | ||||

Fondsinvestering | Aktiva | Forvaltning | Valuta | Vekt |

KLP Kort Stat S-250 | Rente | Passiv | NOK | 34.75 % |

Danske Invest Norsk Kort Obligasjon | Rente | Aktiv | NOK | 34.75 % |

Danske Invest Global Indeks | Aksje | Passiv | Utenlandsk | 15.00 % |

KLP AKSJEGLOBAL FLERFAKTOR S | Aksje | Aktiv | Utenlandsk | 7.50 % |

Handelsbanken EM Indeks ESG | Aksje | Passiv | Utenlandsk | 1.90 % |

KLP AksjeGlobal Indeks Valutasikret S | Aksje | Passiv | Utenlandsk | 5.60 % |

Kontant Depot | Rente | Passiv | Utenlandsk | 0.50 % |

Sum aksjer | 30 % | |||

Sum renter | 70 % | |||

Sum aktiv forvaltning | 42 % | |||

Sum passiv forvaltning | 58 % | |||

Sum NOK | 70 % | |||

Sum Utenlandsk | 31 % | |||

Oppdatert: 02.01.2024 | ||||

Forventet framtidig avkastning i Duvis porteføljer

Det er i hovedsak markedenes utvikling, og da særlig aksjemarkedet, som er avgjørende for risiko og avkastning i Duvis porteføljer. Investeringskomitéen i Duvi vurderer jevnlig Duvis porteføljer med den hensikt å optimere forholdet mellom forventet risiko og avkastning. Det blir lagt spesiell vekt på å kunne opprettholde markedets langsiktige avkastning med så lav risiko som mulig. Investeringskomitéen vurderer i særskilte tilfeller endring i allokering mellom aksjer og renter samt valg av fond.

Duvi rebalanserer porteføljene regelmessig til strategiske vekter. Når vi gjør forsiktige avvik fra strategiske vekter, er det i situasjoner vi mener det er klar asymmetri mellom oppside og nedside i markedet. Duvi forventer at porteføljene på lang sikt vil gi markedets avkastning, men med lavere risiko. Derfor legger Duvi forventet markedsavkastning til grunn for porteføljenes forventede avkastning. Duvi utarbeider ikke egne prognoser for markedets avkastning, men bruker bransjens felles standard for forventet avkastning.

Duvi legger Finans Norge sine prognoser til grunn for beregning av porteføljenes forventede avkastning: Avkastningsprognoser

Forventet avkastning i Duviporteføljene | |||

Duvi Langsiktig | |||

Aktiva | Vekt i porteføljen | Forventet Avkastning | Bidrag avkastning |

| Globale aksjer | 80 % | 5,75 % | 4,60 % |

| Renter | 20 % | 2,50 % | 0,50 % |

| Duvi Langsiktig | 100 % | 5,10 % | 5,10 % |

Duvi Kortsiktig | |||

Aktiva | Vekt i porteføljen | Forventet Avkastning | Bidrag avkastning |

| Globale aksjer | 30 % | 5,75 % | 1,73 % |

| Renter | 70 % | 2,50 % | 1,75 % |

| Duvi Kortsiktig | 100 % | 3,48 % | 3,48 % |

Duvis investeringsfilosofi knyttet til pensjonssparing

Duvi ble etablert som en følge av at vi mente det manglet pensjonsleverandører som var innrettet mot å gi investor et egnet produktutvalg og som var opptatt av å hjelpe investorene å fatte gode beslutninger. Basert på våre undersøkelser[1] var pensjonsmidler i hovedsak investert i profiler med 50 % aksjer og 50 % renter, og som oftest valutasikret til norske kroner.

[1] Det finnes ikke offentlig statistikk på hvor mye som er investert i de enkelte profilene og tallene er basert interne estimater.

Nærmere 100 år med kollektiv investeringserfaring fortalte oss at dette er feil for folk flest, ei heller slik vi forvalter egne pensjonsmidler og i strid med forvaltningsfaglige prinsipper. Med egen pensjonskonto er det kunden selv som er ansvarlig for å velge riktig portefølje, herunder riktig aksjeandel. Forskning innen økonomisk atferd viser imidlertid at hvordan valgmulighetene presenteres har svært stor innvirkning på beslutningen. Det betyr at tilbydere av pensjonsordninger har et særlig ansvar for å legge til rette for at kunden fatter gode beslutninger. Hvor stor aksjeandelen i porteføljen skal være er den viktigste driveren av hvor stor pensjonsutbetalingene vil bli, og dermed den viktigste beslutningen investoren fatter.

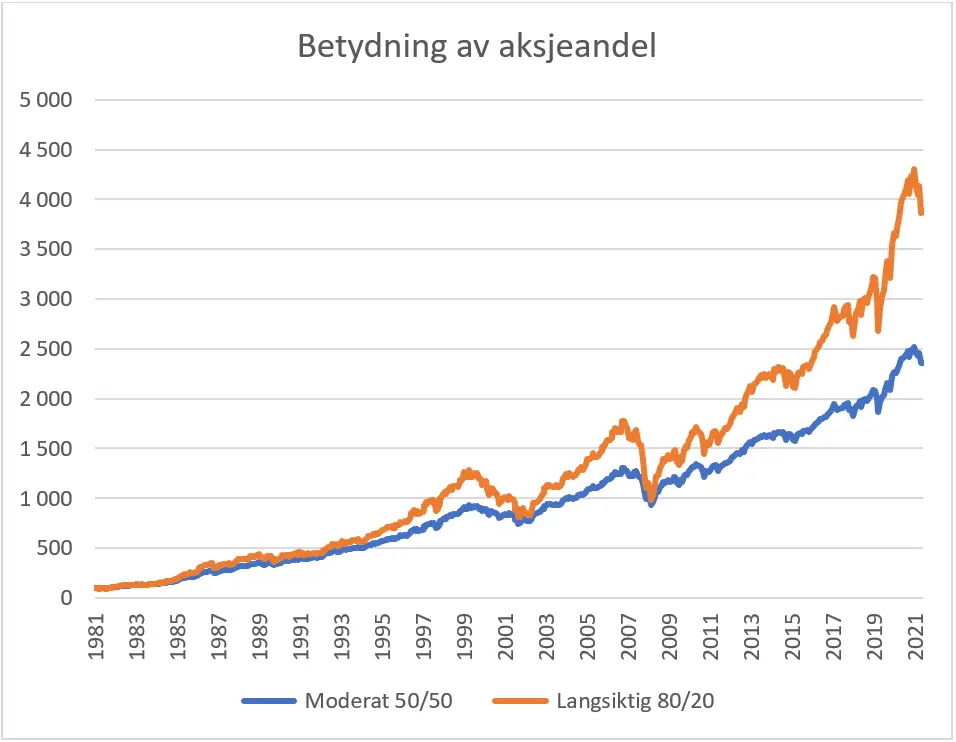

Grafen under sammenlikner en portefølje slik de fleste pensjonspengene er investert, 50 % aksjer med valutasikring, og en portefølje med 80 % aksjer uten valutasikring.

Avkastning i Moderat 50/50 versus Langsiktig 80/20 portefølje siste 40 år

Kilde: Global Financial Data. En person som begynner å spare til pensjon i slutten av 20-årene skal spare i 40 år før pensjonen kan tas ut. Grafen viser forskjellen på 100 kroner investert i en portefølje med 50 % aksjer og 50 % bankinnskudd og en portefølje med 80 % aksjer fra 1981 til 2021. I dette tilfellet har 100 kroner vokst til 2 500 kroner i den moderate porteføljen og 4 000 i den langsiktige porteføljen.

Duvi mener at folk flest er tjent med å holde en høy aksjeandel i pensjonssparingen fram til man går av pensjon og starter uttak av pensjonsmidlene. For investorer med mer enn 10 år til pensjonsalder tilsier den lange investeringshorisonten alene en høy aksjeandel. For investorer med mindre enn 10 år til pensjonsalder, og som vil motta en betydelig del av pensjonen fra Folketrygden, tilsier en vurdering av den totale pensjonsporteføljen en høy aksjeandel i den private pensjonsporteføljen.

På det tidspunkt man går av med pensjon mener vi individuelle forhold i større grad kan påvirke om det er riktig redusere aksjeandelen eller ikke. I tillegg vil kortere investeringshorisont medføre at rådende markedsforhold har større innvirkning på hva som er riktig aksjeandel. Derfor er det vanskeligere å komme med en generell anbefaling om nedtrapping. Når Duvi likevel kommer med en forsiktig anbefaling om å trappe ned aksjeandelen ved pensjonsalder er det basert på en antagelse om at folk flest legger større vekt på stabile utbetalinger enn å øke kjøpekraften i utbetalingsperioden.

Duvi legger til grunn at det er problematisk både hvis kundene ender opp med en for høy aksjeandel og en for lav aksjeandel. Å anbefale en for lav aksjeandel er ikke konservativt eller «å være på den sikre siden». For lav aksjeandel øker risikoen for at inflasjonen spiser opp avkastningen og at realavkastningen ikke innfrir målsettingen med å øke kjøpekraften.

Duvi har som utgangspunkt at valutaeksponering i porteføljene bør ligge på nivå med valutaeksponering i fremtidig konsum. Når valutaeksponering i porteføljen er motsatt av valutaeksponeringen i framtidig forbruk vil den samlede valutarisikoen reduseres. Analyser fra SSB[1] viser at rundt 60 % av nordmenns forbruk påvirkes av valutakursene, blant annet som følge av varer og tjenester som kjøpes fra utlandet. Når utenlandsk valuta stiger i kurs blir forbruk fra utlandet dyrere, samtidig som avkastningen fra utenlandske investeringer blir høyere. 40 % av forbruket påvirkes ikke av endringer i valutakursene. Når utenlandsk valuta stiger i kurs vil prisene på denne andelen av forbruket ikke endre seg.

[1] Boug, Cappelen og Eika (2005) og von Brasch, Cappelen og Kristjansson (2020)

En portefølje som har 60 % eksponering mot utenlandsk valuta og 40 % investert i norske kroner (valutasikret), vil i stor grad være et speilbilde av valutaeksponeringen fra framtidig forbruk. I perioder kan det være ønskelig å avvike fra dette utgangspunktet. Spesielt har utenlands valuta hatt en tendens til å stige i verdi nå aksjemarkedet faller kraftig og risikoreduksjon kan i perioder være et godt argument for å øke valutaeksponeringen i porteføljen.

Vedlegg – Regulatorisk informasjon

Vi har blitt oppfordret av Finanstilsynet om å informere kundene om risikojustert avkastning. Vi er selv noe usikre på hensikten med dette siden det ikke er en entydig måte å beregne risikojustert avkastning eller åpenbart hvordan risikojustert avkastning skal tolkes.

Siden oppstart har Duvi hatt lavere risiko i porteføljene enn en markedsportefølje med samme aksjeandel (referanseporteføljen). Så selv om aksjeandelen har vært den samme i Duvi porteføljene og referanseporteføljene har porteføljene svingt mindre enn referansen. Justerer vi avkastning for at risikoen har vært lavere vil risikojustert avkastning øke. Tabellen under viser faktisk avkastning har vært sammenliknet med både risikojustert avkastning og avkastning i referanseporteføljene.

Duvi Langsiktig |

Referanse Langsiktig |

||

Periode |

Avkastning |

Risikojustert avkastning |

Avkastning |

|

2023 |

19.5 % |

23.5 % |

20.8 % |

|

2022 |

-7.5 % |

-9.0 % |

-8.6 % |

|

2021 |

15.7 % |

19.0 % |

16.6 % |

|

2020 |

9.6 % |

11.6 % |

10.9 % |

|

2019 |

20.2 % |

24.5 % |

22.3 % |

|

2018 |

-4.1 % |

-4.9 % |

-3.1 % |

|

2017 (fra 31/1-17) |

16.0 % |

19.4 % |

15.9 % |

|

Siste tre år (per år) |

8.5 % |

10.3 % |

8.8 % |

|

Siste fem år (per år) |

11.0 % |

13.3 % |

11.8 % |

|

Siden oppstart |

9.5 % |

11.5 % |

10.2 % |

Duvi Kortsiktig |

Referanse Kortsiktig |

||

Periode |

Avkastning |

Risikojustert avkastning |

Avkastning |

|

2023 |

12.6 % |

14.7 % |

10.1 % |

|

2022 |

-2.5 % |

-2.9 % |

-1.6 % |

|

2021 |

6.8 % |

7.9 % |

6.4 % |

|

2020 |

3.2 % |

3.7 % |

5.0 % |

|

2019 |

8.2 % |

9.6 % |

7.9 % |

|

2018 |

-1.4 % |

-1.7 % |

-0.9 % |

|

2017 (fra 31/1-17) |

6.2 % |

7.2 % |

6.3 % |

|

Siste tre år (per år) |

4.6 % |

5.4 % |

4.8 % |

|

Siste fem år (per år) |

5.1 % |

5.9 % |

5.5 % |

|

Siden oppstart |

4.3 % |

5.0 % |

4.7 % |