Porteføljerapport per 31. mars 2023

inkl. historisk avkastning

Fra krise til krise i stigende markeder

Forundringenes tid er ikke forbi. Vi rekker knapt å bli kjent med en krise før neste står på trappen, samtidig stiger aksjemarkedene i overraskende tempo. Verdensindeksen har steget 7 % hittil i år, målt i lokale valutaer. Samtidig har norske kroner fortsatt å falle mye i verdi og målt i norske kroner har de globale aksjemarkedene steget hele 14 % hittil i år.

Fjoråret ble betegnet som et katastrofeår for tradisjonelle pensjonsporteføljer som investerer i en blanding av statsobligasjoner og aksjer. Statsobligasjoner skuffet stort ved å falle like brått som aksjer, nedturen var drøye 20 % på det verste.

Siden Duvi ikke hadde eksponering mot lange statsobligasjoner, og deler av aksjeporteføljen var eksponert mot stigende valutakurser, kom vi ganske godt gjennom 2022. Duvi Langsiktig falt 7,5 % og med 8,4 % avkasting hittil i år er tapet fra i fjor allerede hentet inn.

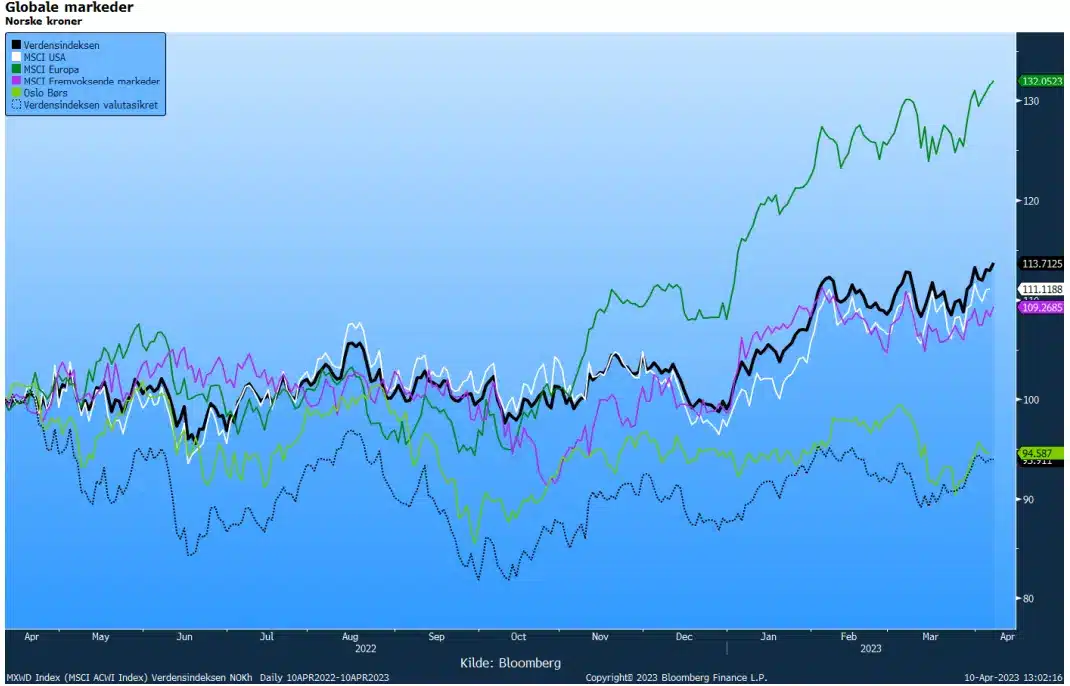

Aksjemarkedenes utvikling siste 12 måneder

Målt i norske kroner har Verdensindeksen steget nesten 14 % hittil i år. De siste 12 månedene skiller europeiske aksjer seg ut ved å stige hele 32 %. Oslo Børs har derimot falt drøye 5 % siste 12 måneder, i likhet med Verdensindeksen valutasikret til norske kroner. Den store effekten av valutasikring skyldes i hovedsak at norske kroner har falt over 15 % i verdi målt mot amerikanske dollar.

Nye bestenoteringer i Duvi porteføljene rimer dårlig med nyhetsbildet vi står i. Selv om Europa har avverget sin største krise ved å finne erstatning for russisk gass er globale energipriser fremdeles høye. Usikkerheten knyttet til inflasjon er enda ikke avklart og vi vet ikke om de siste planlagte rentehevningene er nok til å presse inflasjonen ned mot 2 % igjen. På toppen av dette har vi i år også fått en bankkrise. Både i USA og Europa har bankvesenet blitt satt under press etter at store banker har bukket under.

Frykten er at dette er starten på en ny finanskrise, den forrige startet da banken Lehman Brothers gikk konkurs og utløste en dominoeffekt av konkurser i finanssektoren. Heldigvis er finanssektoren bedre rustet til å håndtere kriser i dag enn i 2008. Bankene har mer kapital og med erfaring fra finanskrisen er myndighetene bedre skikket til å demme opp for en krise.

Den sterke utviklingen i aksjemarkedene i slutten av 2022 og starten av dette året kan sees på som optimistenes triumftog. At verden er preget av usikkerhet betyr ikke nødvendigvis at aksjer blir mindre attraktive. Den største risikoen for langsiktige investorer vil kanskje alltid være å bli skremt ut av aksjemarkedet og aldri komme seg på toget igjen.

Framtidsutsikter

Starten på 2023 har

vært overraskende positiv og vi tror ikke det blir siste overraskelse dette

året. Vi står midt i flere kriser der utfallet vil kunne ha stor innvirkning på

markedene, på godt og vondt. Det er mye som skal avklares før vi vender tilbake

til en ny normalsituasjon, i den grad verden noen gang er «normal». Den største

usikkerheten er fremdeles knyttet til om renteoppgangen er tilstrekkelig til å

få inflasjonen ned mot 2 % eller om renten må enda høyere enn det vi forventer

i dag. Her vil nok pendelen svinge frem og tilbake gjennom året ettersom vi får

gode og dårlige nyheter om hverandre. Det viktigste vi som langsiktige

investorer kan gjøre er å sikre at porteføljen står seg godt i uroligheter uten

å måtte hoppe av optimistenes triumftog. Vi er godt forberedt på å stå gjennom

eventuelle nedturer og samtidig være med på nye oppturer.

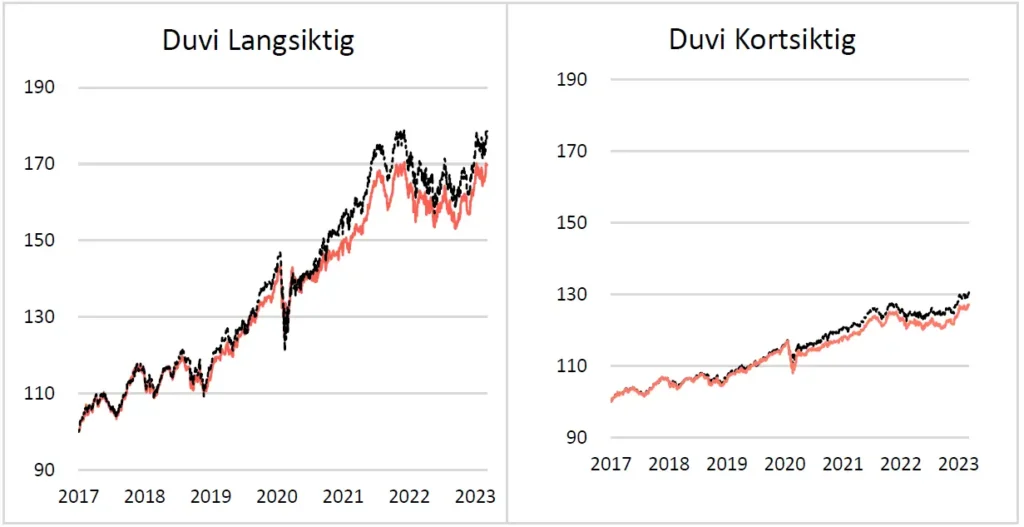

Porteføljenes avkastning og endring

Duvi Langsiktig og Duvi Kortsiktig har steget henholdsvis 8,4 % og 4,4 %. Avkastningen i Duvi Langsiktig er noe lavere enn i referanseporteføljen, i hovedsak som følge av lavere eksponering mot utenlandsk valuta som har steget mye. Energiprisene har falt og trukket med seg kursene på energiaksjer ned. Aksjer med lavt karbonavtrykk (lave CO2 utslipp) har bidratt positivt mens aksjer med lav risiko har bidratt negativt til avkastingen hittil i år.

Porteføljenes avkastning

| Duvi Langsiktig | Referanse Langsiktig |

Periode | Avkastning | Avkastning |

2023 | 8,4 % | 9,9 % |

2022 | -7,5 % | -8,6 % |

2021 | 15,7 % | 16,6 % |

2020 | 9,6 % | 10,9 % |

2019 | 20,2 % | 22,3 % |

2018 | -4,1 % | -3,1 % |

Siste tre år (per år) | 8,9 % | 10,8 % |

Siste fem år (per år) | 9,2 % | 9,9 % |

| Duvi Kortsiktig | Referanse Kortsiktig |

Periode | Avkastning | Avkastning |

2023 | 4,4 % | 4,5 % |

2022 | -2,5 % | -1,6 % |

2021 | 6,8 % | 6,4 % |

2020 | 3,2 % | 5,0 % |

2019 | 8,2 % | 7,9 % |

2018 | -1,4 % | -0,9 % |

Siste tre år (per år) | 4,9 % | 4,9 % |

Siste fem år (per år) | 4,1 % | 4,5 % |

Referanse Langsiktig*: 60 % iShares MSCI ACWI ETF, 20 % MSCI World NOKh, 20 % KLP Kort Stat | ||

Referanse Kortsiktig: 30 % iShares MSCI ACWI ETF, 70 % KLP Kort Stat | ||

Kilde: Bloomberg | Oppdatert: 07.04.2023 | * Siden 30.06.2021 |

Porteføljenes sammensetning

Allokering i Duviporteføljene |

||||

Duvi Langsiktig |

||||

Fondsinvestering |

Aktiva |

Forvaltning |

Valuta |

Vekt |

| KLP Kort Stat | Rente | Passiv | NOK | 10 % |

| Danske Invest Norsk Kort Obligasjon | Rente | Aktiv | NOK | 10 % |

| Danske Invest Global Indeks | Aksje | Passiv | Utenlandsk | 18 % |

| Danske Invest Global Indeks NOKh | Aksje | Passiv | NOK | 19 % |

| KLP Aksjeglobal Flerfaktor I | Aksje | Aktiv | Utenlandsk | 21 % |

| KLP AksjeGlobal Indeks Valutasikret | Aksje | Passiv | NOK | 15 % |

| Handelsbanken EM Indeks ESG | Aksje | Aktiv | Utenlandsk | 7 % |

| Kontant Depot | Rente | Passiv | NOK | 0 % |

| Sum aksjer | 80 % | |||

| Sum renter | 20 % | |||

| Sum aktiv forvaltning | 38 % | |||

| Sum passiv forvaltning | 62 % | |||

| Sum NOK | 54 % | |||

| Sum Utenlandsk | 46 % | |||

Duvi Kortsiktig |

||||

Fondsinvestering |

Aktiva |

Forvaltning |

Valuta |

Vekt |

| KLP Kort Stat | Rente | Passiv | NOK | 34 % |

| Danske Invest Norsk Kort Obligasjon | Rente | Aktiv | NOK | 34 % |

| Danske Invest Global Indeks | Aksje | Passiv | Utenlandsk | 16 % |

| KLP Aksjeglobal Flerfaktor I | Aksje | Aktiv | Utenlandsk | 8 % |

| KLP AksjeGlobal Indeks Valutasikret | Aksje | Passiv | Utenlandsk | 6 % |

| Handelsbanken EM Indeks ESG | Aksje | Passiv | Utenlandsk | 2 % |

| Kontant Depot | Rente | Passiv | Utenlandsk | 0 % |

| Sum aksjer | 31 % | |||

| Sum renter | 69 % | |||

| Sum aktiv forvaltning | 42 % | |||

| Sum passiv forvaltning | 58 % | |||

| Sum NOK | 68 % | |||

| Sum Utenlandsk | 32 % | |||

Oppdatert: 07.04.2023 |

||||

Forventet framtidig avkastning i Duvis porteføljer

Det er i hovedsak markedenes utvikling, og da særlig aksjemarkedet, som er avgjørende for risiko og avkastning i Duvis porteføljer. Investeringskomitéen i Duvi vurderer kontinuerlig Duvis porteføljer med den hensikt å optimere forholdet mellom forventet risiko og avkastning. Det blir lagt spesiell vekt på å kunne opprettholde markedets langsiktige avkastning med så lav risiko som mulig. Investeringskomitéen vurderer i særskilte tilfeller endring i allokering mellom aksjer og renter samt valg av fond. Duvi rebalanserer porteføljene regelmessig til strategiske vekter. Når vi gjør forsiktige avvik fra strategiske vekter, er det i situasjoner vi mener det er klar asymmetri mellom oppside og nedside i markedet.

Duvi forventer at porteføljene på lang sikt vil gi markedets avkastning, men med lavere risiko. Derfor legger Duvi forventet markedsavkastning til grunn for porteføljenes forventede avkastning. Duvi utarbeider ikke egne prognoser for markedets avkastning, men bruker bransjens felles standard for forventet avkastning.

Duvi legger Finans Norge sine prognoser til grunn for beregning av porteføljenes forventede avkastning: Avkastningsprognoser

Forventet avkastning i Duviporteføljene

Duvi Langsiktig | |||

Aktiva | Vekt i porteføljen | Forventet Avkastning | Bidrag avkastning |

Globale aksjer | 80 % | 5,75 % | 4,60 % |

Renter | 20 % | 2,50 % | 0,50 % |

Duvi Langsiktig | 100 % | 5,10 % | 5,10 % |

Duvi Kortsiktig | |||

Aktiva | Vekt i porteføljen | Forventet Avkastning | Bidrag avkastning |

Globale aksjer | 30 % | 5,75 % | 1,73 % |

Renter | 70 % | 2,50 % | 1,75 % |

Duvi Kortsiktig | 100 % | 3,48 % | 3,48 % |

Duvis investeringsfilosofi knyttet til pensjonssparing

Duvi ble etablert som en følge av at vi mente det manglet pensjonsleverandører som var innrettet mot å gi investor et egnet produktutvalg og som var opptatt av å hjelpe investorene å fatte gode beslutninger. Basert på våre undersøkelser[1] var pensjonsmidler i hovedsak investert i profiler med 50 % aksjer og 50 % renter, og som oftest valutasikret til norske kroner.

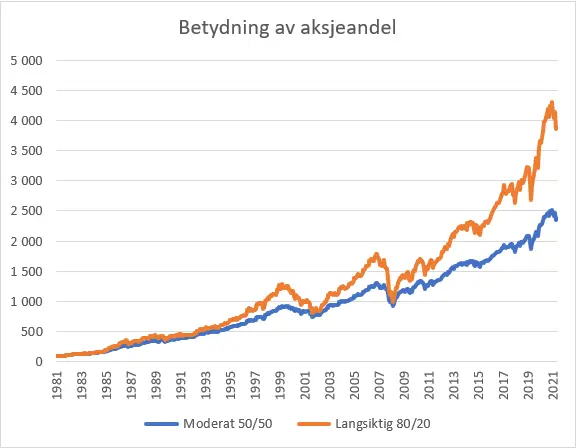

Nærmere 100 år med kollektiv investeringserfaring fortalte oss at dette er feil for folk flest, ei heller slik vi forvalter egne pensjonsmidler og i strid med forvaltningsfaglige prinsipper. Med egen pensjonskonto er det kunden selv som er ansvarlig for å velge riktig portefølje, herunder riktig aksjeandel. Forskning innen økonomisk atferd viser imidlertid at hvordan valgmulighetene presenteres har svært stor innvirkning på beslutningen. Det betyr at tilbydere av pensjonsordninger har et særlig ansvar for å legge til rette for at kunden fatter gode beslutninger. Hvor stor aksjeandelen i porteføljen skal være er den viktigste driveren av hvor stor pensjonsutbetalingene vil bli, og dermed den viktigste beslutningen investoren fatter.

Grafen under sammenlikner en portefølje slik de fleste pensjonspengene er investert, 50 % aksjer med valutasikring, og en portefølje med 80 % aksjer uten valutasikring.

[1] Det finnes ikke offentlig statistikk på hvor mye som er investert i de enkelte profilene og tallene er basert interne estimater.

Kilde: Global Financial Data. En person som begynner å spare til pensjon i slutten av 20-årene skal spare i 40 år før pensjonen kan tas ut. Grafen viser forskjellen på 100 kroner investert i en portefølje med 50 % aksjer og 50 % bankinnskudd og en portefølje med 80 % aksjer fra 1981 til 2021. I dette tilfellet har 100 kroner vokst til 2 500 kroner i den moderate porteføljen og 4 000 i den langsiktige porteføljen.

Duvi mener at folk flest er tjent med å holde en høy aksjeandel i pensjonssparingen fram til man går av pensjon og starter uttak av pensjonsmidlene. For investorer med mer enn 10 år til pensjonsalder tilsier den lange investeringshorisonten alene en høy aksjeandel. For investorer med mindre enn 10 år til pensjonsalder, og som vil motta en betydelig del av pensjonen fra Folketrygden, tilsier en vurdering av den totale pensjonsporteføljen en høy aksjeandel i den private pensjonsporteføljen.

På det tidspunkt man går av med pensjon mener vi individuelle forhold i større grad kan påvirke om det er riktig redusere aksjeandelen eller ikke. I tillegg vil kortere investeringshorisont medføre at rådende markedsforhold har større innvirkning på hva som er riktig aksjeandel. Derfor er det vanskeligere å komme med en generell anbefaling om nedtrapping. Når Duvi likevel kommer med en forsiktig anbefaling om å trappe ned aksjeandelen ved pensjonsalder er det basert på en antagelse om at folk flest legger større vekt på stabile utbetalinger enn å øke kjøpekraften i utbetalingsperioden.

Duvi legger til grunn at det er problematisk både hvis kundene ender opp med en for høy aksjeandel og en for lav aksjeandel. Å anbefale en for lav aksjeandel er ikke konservativt eller «å være på den sikre siden». For lav aksjeandel øker risikoen for at inflasjonen spiser opp avkastningen og at realavkastningen ikke innfrir målsettingen med å øke kjøpekraften.

Duvi har som utgangspunkt at valutaeksponering i porteføljene bør ligge på nivå med valutaeksponering i fremtidig konsum. Når valutaeksponering i porteføljen er motsatt av valutaeksponeringen i framtidig forbruk vil den samlede valutarisikoen reduseres. Analyser fra SSB[2] viser at rundt 60 % av nordmenns forbruk påvirkes av valutakursene, blant annet som følge av varer og tjenester som kjøpes fra utlandet. Når utenlandsk valuta stiger i kurs blir forbruk fra utlandet dyrere, samtidig som avkastningen fra utenlandske investeringer blir høyere. 40 % av forbruket påvirkes ikke av endringer i valutakursene. Når utenlandsk valuta stiger i kurs vil prisene på denne andelen av forbruket ikke endre seg.

En portefølje som har 60 % eksponering mot utenlandsk valuta og 40 % investert i norske kroner (valutasikret), vil i stor grad være et speilbilde av valutaeksponeringen fra framtidig forbruk. I perioder kan det være ønskelig å avvike fra dette utgangspunktet. Spesielt har utenlands valuta hatt en tendens til å stige i verdi nå aksjemarkedet faller kraftig og risikoreduksjon kan i perioder være et godt argument for å øke valutaeksponeringen i porteføljen.

[2] Boug, Cappelen og Eika (2005) og von Brasch, Cappelen og Kristjansson (2020)

Vedlegg – Regulatorisk informasjon

Vi har blitt oppfordret av Finanstilsynet om å informere kundene om risikojustert avkastning. Vi er selv noe usikre på hensikten med dette siden det ikke er en entydig måte å beregne risikojustert avkastning eller åpenbart hvordan risikojustert avkastning skal tolkes.

Siden oppstart har Duvi hatt lavere risiko i porteføljene enn en markedsportefølje med samme aksjeandel (referanseporteføljen). Så selv om aksjeandelen har vært den samme i Duvi porteføljene og referanseporteføljene har porteføljene svingt mindre enn referansen. Justerer vi avkastning for at risikoen har vært lavere vil risikojustert avkastning øke. Tabellen under viser faktisk avkastning har vært sammenliknet med både risikojustert avkastning og avkastning i referanseporteføljene.

Duvi Langsiktig | Referanse Langsiktig | ||

Periode | Avkastning | Risikojustert avkastning | Avkastning |

2023 | 8,4 % | 10,2 % | 9,9 % |

2022 | -7,5 % | -9,0 % | -8,6 % |

2021 | 15,7 % | 19,0 % | 16,6 % |

2020 | 9,6 % | 11,6 % | 10,9 % |

2019 | 20,2 % | 24,5 % | 22,3 % |

2018 | -4,1 % | -4,9 % | -3,1 % |

2017 (fra 31/1-17) | 16,0 % | 19,4 % | 15,9 % |

Siste tre år (per år) | 8,9 % | 10,8 % | 10,8 % |

Siste fem år (per år) | 9,2 % | 11,1 % | 9,9 % |

Siden oppstart | 9,0 % | 10,9 % | 9,9 % |

Duvi Kortsiktig | Referanse Kortsiktig | ||

Periode | Avkastning | Risikojustert avkastning | Avkastning |

2023 | 4,4 % | 5,2 % | 4,5 % |

2022 | -2,5 % | -2,9 % | -1,6 % |

2021 | 6,8 % | 7,9 % | 6,4 % |

2020 | 3,2 % | 3,7 % | 5,0 % |

2019 | 8,2 % | 9,6 % | 7,9 % |

2018 | -1,4 % | -1,7 % | -0,9 % |

2017 (fra 31/1-17) | 6,2 % | 7,2 % | 6,3 % |

Siste tre år (per år) | 4,9 % | 5,7 % | 4,9 % |

Siste fem år (per år) | 4,1 % | 4,8 % | 4,5 % |

Siden oppstart | 4,0 % | 4,6 % | 4,4 % |