Oppdatert:

Gi deg selv en pensjonsgave. Pass på at pensjonen din får en rimelig og lansiktig forvaltning. Alternativet kan bli veldig dyrt for deg.

Bedre pensjon uten å spare mer

I disse dager markedsføres aksjesparekonto (ASK) og individuell pensjonssparing (IPS) over en lav sko. Og det er bra for de som ønsker det. Men det du bør tenke over, er at det faktisk er mulig å få bedre pensjon uten å spare mer også. Men det krever at du sørger for at pensjonen din får en rimelig og langsiktig forvaltning.

Bedriften sparer for deg

De fleste bedriftene sparer i dag for sine ansatte med en innskuddspensjon til en pensjonskonto. Der har du muligheten til å bestemme hvor stor aksjeandelen skal være. Og den bør være høy – slik at du er langsiktig.

Når du slutter å jobbe bedriften får du med deg et pensjonskapitalbevis. Beviset forteller deg hvor mye penger som er på pensjonskontoen din, samt hvem som forvalter dem og hvordan disse pengene blir forvaltet. De fleste som tar seg bryet med å sjekke dette oppdager at forvaltningen er kortsiktig og dyr. Da reduserer du verdien av pensjonen din.

Vær langsiktig med pensjonssparingen

Du må stille deg spørsmålet om hvilken risiko du ønsker å unngå? Er du engstelig for at verdien av sparingen din faller i kurs i morgen eller til neste år, da kan du velge kortsiktige løsninger som banksparing og obligasjoner. Da er du trygg på å redusere kjøpekraften av pengene dine ved at inflasjonen spiser dem opp.

Men er du engstelig for at inflasjonen skal spise opp sparingen din, at det om 20 år ikke er noen verdier igjen, da kommer du ikke utenom å måtte investere i aksjer.

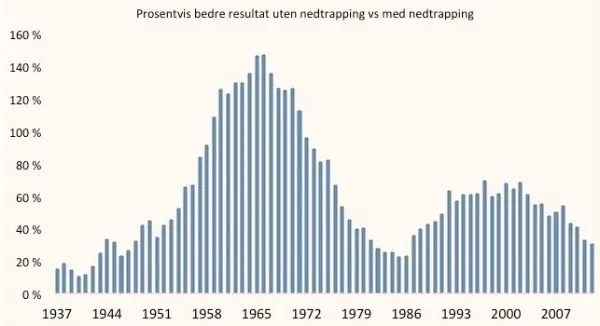

Grafen nedenfor viser hvorfor man bør være langsiktig mye lengre enn mange tror. Det er veldig vanlig at pensjonsleverandørene trapper ned aksjeandelen i pensjonen din.

Grafen viser hvor mye høyere avkastning langsiktig sparing ville gitt sammenlignet med en gradvis redusert aksjeandel fra fylte 44 år. Over de siste tredve årene gav en langsiktig sparing fra rundt 50 til over 100 prosent høyere avkastning. Går vi enda lengre tilbake i tid, til 50 og 60-tallet, ser vi at langsiktig sparing var eksepsjonelt mye bedre enn kortsiktig sparing.

Etter ni år med nesten uavbrutt kursoppgang kan man stille spørsmål om når neste nedtur i aksjemarkedet kommer. Å svare bestemt på når den kommer er ikke mulig, men vi kan være forberedt på at den kommer.

Over hundre års historikk fra finansmarkedene lærer oss ikke bare at verdien av å forbli langsiktig er stor, men også at vi bør holde av noen kroner til dager med aksjefall. Har vi penger tilgjengelig når markedet faller, kan vi nemlig kjøpe mer aksjer på salg. Så langsiktigheten tilsier at du bør ha mye av pensjonspengene i aksjer, men ikke alle – for du må ha råd til å gå på salg.

Det er derfor nyttig å ha en ”handlingsregel” som forteller oss hva vi skal gjøre når markedet beveger seg. Vår handlingsregel forteller oss at vi skal kjøpe aksjer etter kraftige kursfall.

Prisen tredobles når du bytter jobb

Når du slutter hos en arbeidsgiver som har innskuddspensjon, får du med deg et pensjonskapitalbevis. Nå overtar du også kundeforholdet hos pensjonsleverandøren og må selv betale gebyrene og forvaltningskostnadene. Da spretter prisen i været. Hvor mye avhenger av hvilken leverandør som passer på pengene dine og hvordan selskapet tar seg betalt. For de verste tilfellene er det en tredobling av prisnivået. Tallene har vi funnet i Finansdepartements utredning fra 2016 ”Egen pensjonskonto og andre tilpasninger i privat tjenestepensjon”. Her ble de seks største pensjonsleverandørenes kostnadsnivå synliggjort.

Mest å spare for de små bevisene

Hvis du har arbeidet et år hos en arbeidsgiver, hatt en lønn på

400 000 kroner og fått minste obligatoriske tjenestepensjon på to prosent fra første krone, blir det satt av 8 000 kroner til pensjonskontoen din. Bytter du jobb ofte vil du trolig ha flere pensjonskapitalbevis. Du betaler da gebyr og forvaltningskostnad på hvert av bevisene. Samler du bevisene slipper du i hvert fall unna med et gebyr.Det kan på en måte sammenlignes med å sette opp tre forbrukslån mot et lån med sikkerhet i fasteiendom. Du hadde vel samlet lånene hvis du kunne spare penger på de, ikke sant? Gjør det samme med pensjonskapitalbevisene.

Pass på! Sørg for at pensjonen din får en langsiktig og rimelig forvaltning. Hvis du ikke gjør det kan det koste deg mye av pensjonen din.