OTP (obligatorisk tjenestepensjon) sikrer at ansatte i privat sektor får pensjonssparing i tillegg til folketrygden. Men hvorfor er OTP så viktig, og hva kan arbeidsgiver og ansatte gjøre for å påvirke sparingen?

OTP (obligatorisk tjenestepensjon) sikrer at ansatte i privat sektor får pensjonssparing i tillegg til folketrygden. Men hvorfor er OTP så viktig, og hva kan arbeidsgiver og ansatte gjøre for å påvirke sparingen?

Pålagt pensjonssparing

Hvis du jobber i en bedrift i privat sektor skal antagelig din arbeidsgiver spare pensjon til deg. Det finnes noen unntak, men de fleste bedrifter blir omfattet av loven om obligatorisk tjenestepensjon.

Må jeg spare OTP for min bedrift?

Hvorfor skal bedriften ha OTP?

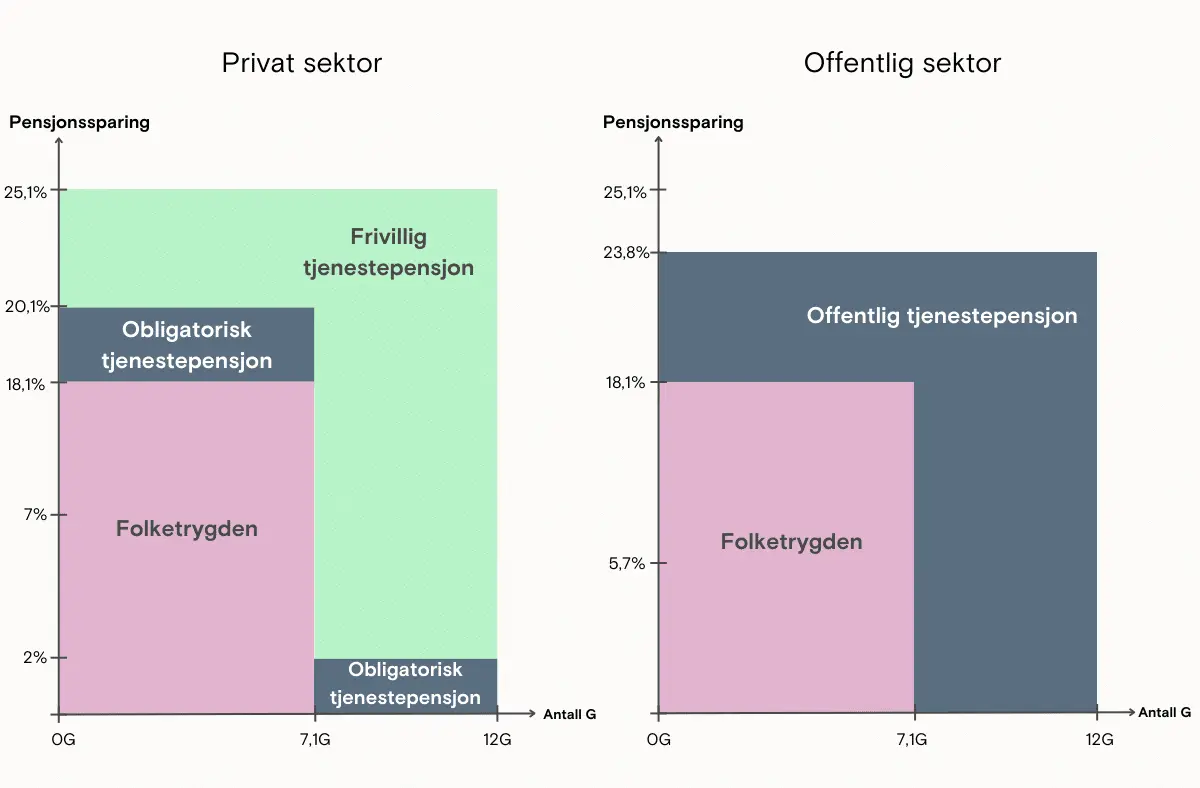

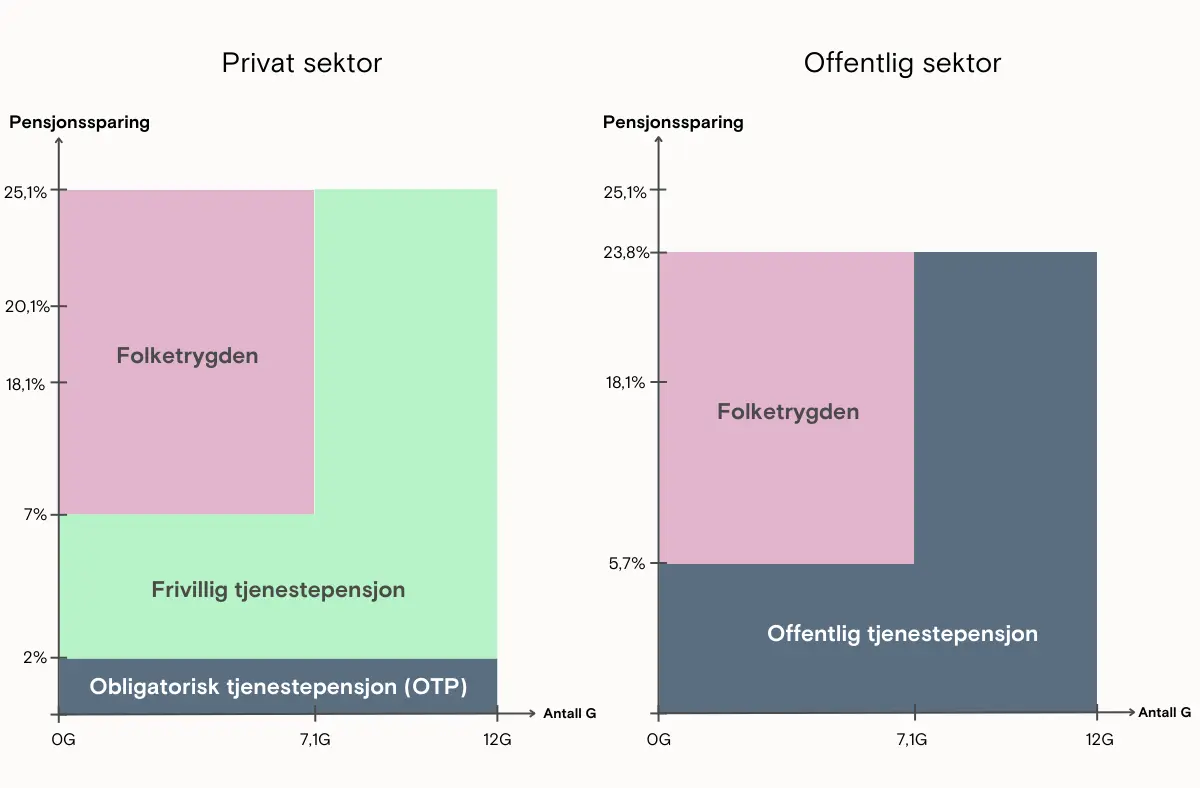

Stort sett alle bedrifter skal ha pensjonssparing for sine ansatte. I offentlig sektor blir dette tatt hånd om av staten, og man har mindre påvirkningsmuligheter enn i privat sektor.

Likt for alle er folketrygden som ligger i bunn. Folketrygden sikrer at alle som er i arbeid får 18,1% i pensjon for lønn opptil 7,1G (ca. 880 500 kr i årslønn i 2024). Hvis man for eksempel har en årslønn på 600 000 kroner, vil folketrygden sikre 108 600 kroner i pensjonssparing i året. Folk flest vil trenge mer enn folketrygden for å få økonomien til å gå rundt som pensjonist, derfor har vi også annen sparing i tillegg til folketrygden, for eksempel OTP i privat sektor.

I privat sektor kan arbeidsgiveren påvirke hvor mye som skal spares for de ansatte. Bedriftene som er omfattet av OTP er lovpålagt å sette av minimum 2% av alle ansattes lønn mellom 0G og 12G (opptil en årslønn på ca. 1 400 000 kroner i 2024). Hvis man for eksempel har en årslønn på 600 000 kroner, vil OTP tilsvare 12 000 kroner pensjonssparing i året.

Bedrifter i privat sektor kan spare mer

Alle arbeidsgivere i privat sektor har muligheten til å spare 7% av de ansattes lønn opptil 12G, og i tillegg kan bedriften velge å spare ekstra for årslønn mellom 7,1G og 12G (ca. 880 600 kr – 1 400 000 kr i 2024). Grunnen til at bedriften kan spare mer i dette feltet er fordi folketrygden kun sparer for årslønn opptil 7,1G.

Dersom bedriften velger å spare maksimalt for sine ansatte vil de ansatte ha en total pensjonssparing på 25,1% av årslønnen sin, som er mer enn den maksimale pensjonssparingen man vil kunne oppnå i offentlig sektor som ligger på 23,8% av årslønn.

Her er det viktig å merke seg at selv om bedrifter i privat sektor kan spare maksimalt er det de færreste som gjør det. Vi ser at mange bedrifter som oppfyller kravet for OTP har en pensjonssparing på 2% for sine ansatte. Det kan være mange grunner til dette, for eksempel andre goder, lønnsjustering, bedriftens økonomi eller at bedriften rett og slett ikke bruker tid på å se gjennom sin pensjonsordning.

Alle ansatte vil være tjent med å øke pensjonssparingen fra OTP. Ved å øke pensjonssparingen i bedriften fra for eksempel 2% til 4% vil dette bety en økning fra 12 000 til 24 000 kr i årlig sparing for en ansatt med 600 000 i årslønn.

Er du bedriftsleder? Få tilbud på økt pensjonssparing.

Slik kan du påvirke pensjonssparingen som privatperson i privat sektor (EPK)

120 000 kroner i året som pensjonist kan høres ganske stusslig ut om man er vant til en årlig inntekt på 600 000 kroner. Heldigvis kan man selv påvirke hvordan OTP og pensjonssparingen blir forvaltet.

Etter loven om egen pensjonskonto kom i 2021 har alle ansatte i privat sektor selv rett til å bestemme hvor pensjonssparingen skal forvaltes uavhengig av hva arbeidsgiver har valgt.

For mange arbeidsgivere er OTP / pensjon noe de må «sjekke av listen», og mange tar seg dessverre ikke tid til å sjekke hva som vil være mest lønnsomt for seg selv og sine kolleger.

Heldigvis for alle ansatte i privat sektor har man nå muligheten til å velge selv. Hvis bedriften du jobber i har valgt «pensjonsleverandør A» står du som ansatt helt fritt til å velge «pensjonsleverandør B», «C» eller «D».

Det som skjer i praksis, er at arbeidsgiver fortsetter å spare OTP / pensjon for deg som normalt. Arbeidsgiver betaler fortsatt pensjonssparingen til leverandør «A», og i kulissene vil leverandør «A» videreføre sparingen til leverandøren som arbeidstaker har valgt selv for eksempel leverandør «B». Arbeidsgiver vil altså ikke se hvem av de ansatte som har valgt en annen pensjonsleverandør.

Vær langsiktig med din OTP/pensjonssparing

Pensjonssparing er langsiktig sparing, og om det er mer enn 10 år til du skal gå av med pensjon bør du være langsiktig. Velg en spareprofil med høy aksjeandel.

Hvis du ønsker å være enda grundigere velger du samtidig en leverandør med historisk høy avkastning og lave kostnader på PBK (pensjonskapitalbevis).

Ingen kan love deg god avkastning på din pensjon, men det kan likevel være lurt å sammenligne leverandører og se hvordan deres historiske avkastning er. For eksempel avkastning på fondet Duvi Langsiktig har en historisk avkasting på 10,9 % i snitt de siste fem årene (2024). Dette er vi og vår investeringskomité veldig stolte over.

Duvi som selvvalgt pensjonsleverandør

Eksempel

Hvis du for eksempel har en årslønn på 600.000 kroner og OTP på 2 % vil det spares 12.000 kroner for deg i året.

Etter 30 år vil du ha spart 360.000 kroner.

Med en avkastning på 10 % vil beløpet ligge på 2.280.000 kroner.

Til sammenligning med en årlig avkastning på 7% hadde beløpet vært på 1.227.000 kroner.

Altså over 1 million i mer i pensjon ved å velge en leverandør med bedre avkastning.